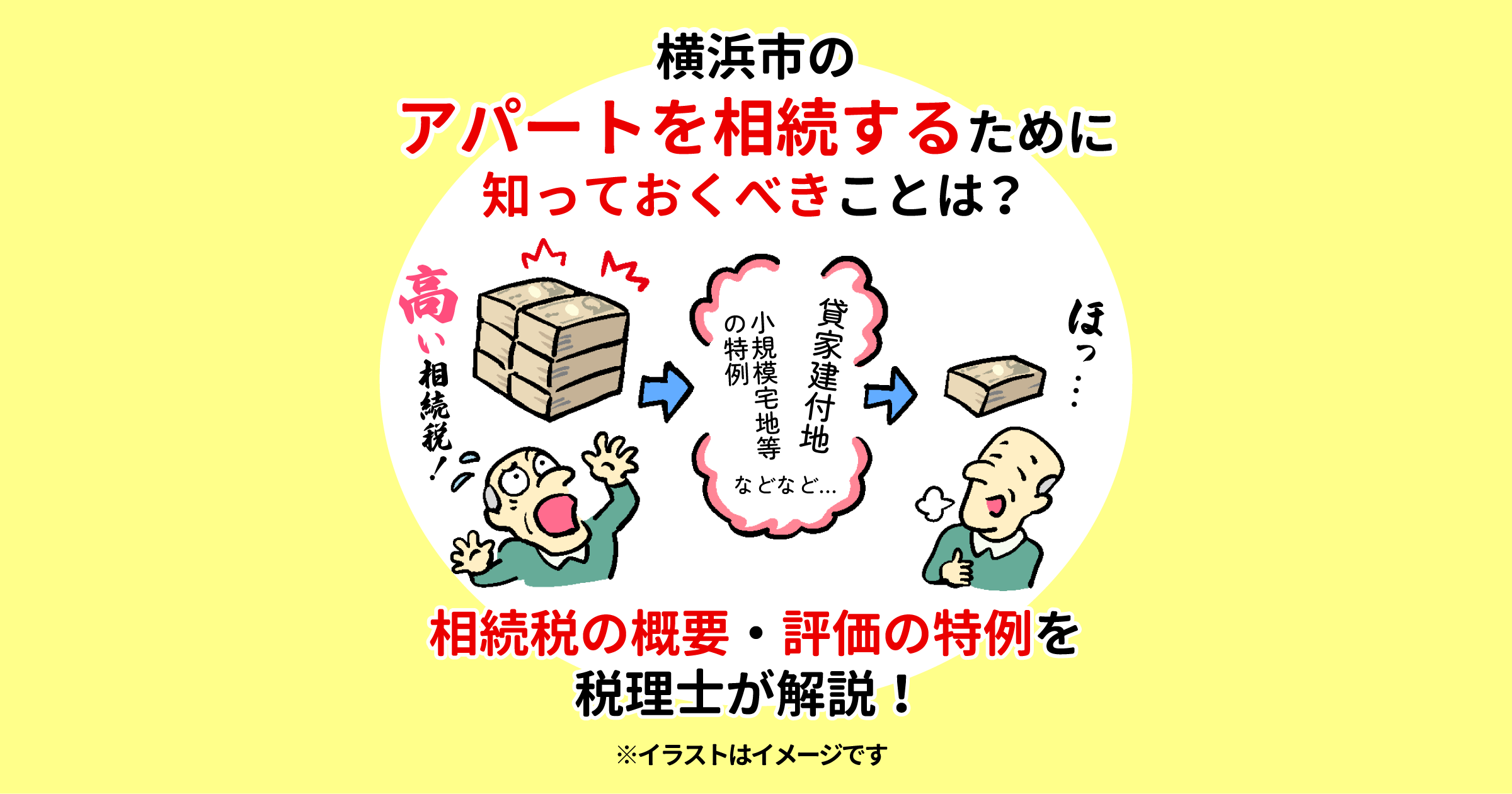

横浜市内にアパートを所有していた親族が亡くなった場合、そのアパートは相続財産として相続税の課税対象になります。

しかし、アパート特有の評価方法や相続税で規定されている評価の特例制度を活用することで、相続税の負担を大きく軽減することも可能です。

そこで今回は、横浜市の税理士の目線から、横浜市のアパートを相続するために知っておくべき「評価方法」と「評価の特例制度」を解説します。

アパートは相続税の課税対象?

アパートは相続税の課税対象です。

そもそも相続税は、被相続人が死亡時に所有していた財産すべてに課税されます。

これは横浜市に所在するアパートも例外ではなく、土地・建物の評価額をもとに課税対象となります。

とくに横浜市は全国的に見ても地価が高いので、被相続人がアパートを所有していた場合、相続税申告が必要になるケースは十分考えられます。

アパートの相続税評価

アパートにかかる相続税を計算するためには、まず「相続税評価額」を把握しなければなりません。

関連記事:相続時の財産評価とは?遺産の評価方法や注意点を解説【税理士監修】

アパートの場合、評価対象は「土地」と「建物」に分かれます。

土地の評価

原則として、土地は路線価方式または倍率方式で評価します。

- 路線価方式:路線価 × 土地面積(㎡)×各種補正率

- 倍率方式:固定資産税評価額×評価倍率

しかしアパートが建っている場合、相続税評価額を下げることができるため、例を見ていきましょう。

貸家建付地

自分が所有する土地に、自分で建てた賃貸用建物(アパートや貸家など)があり、その建物を他人に貸している場合には、「貸家建付地」として評価します。

原則的な土地の評価に比べて、貸家建付地の評価のほうが低く評価されることがポイントです。

貸家建付地の評価

土地評価額×(1-借地権割合×借家権割合×賃貸割合)

小規模宅地等の特例

賃貸アパートは、「貸付事業用宅地等」に該当して、土地の面積のうち200㎡を限度として、評価額の50%の割合を減額することができます。

これが「小規模宅地等の特例」です。

ただし、アパートの貸付事業をはじめて3年以内の相続では「小規模宅地等の特例」を適用することができないため、早いうちに相続税対策することが必要です。

関連記事:相続時の「小規模宅地等の特例」とは?土地の評価額が最大80%減額される制度を税理士が解説

建物の評価

建物は、原則として固定資産税評価額がそのまま評価額となります。

固定資産税評価額×1.0

しかしアパートのような貸家は、次のように低く評価されることが特徴です。

固定資産税評価額×(1-借家権割合×賃貸割合)

アパートを活用した相続税の節税対策

アパートの評価方法は独特であるため、実は相続税の節税対策に活用することも可能です。

とくに次の2点は、知っておいて損はないでしょう。

- アパートローンの債務控除

- 現金をアパートに換えて相続税評価を圧縮

アパートローンの債務控除

アパートを建設する場合、ほとんどの方が銀行から「アパートローン」を借ります。

そして被相続人名義のアパートローンに残債がある場合には、相続財産から債務控除することができます。

もし相続税の申告をする際は、ローンの残債があるかどうか必ず確認するようにしましょう。

関連記事:相続財産から控除できる債務等の種類について税理士が解説!

現金をアパートに換えて相続税評価を圧縮

単にアパートを買うだけでも、相続税評価を圧縮する効果、つまり相続税を減らす効果が期待できます。

たとえば現金1億円を相続すれば、評価額は1億円です。

一方、同じ1億円でアパートを建てると、土地は路線価(時価の約8割)、建物は固定資産税評価額(建築費の5〜7割程度)で評価されるため、ただ現金を持っているときよりも相続税を減らせるのです。

さらにアパートなどの賃貸物件の場合は、先述した「貸家建付地」などさまざまな軽減評価が可能なため、相続税を払う必要がなくなるほどに評価額を圧縮できる可能性もあります。

アパートの関係する相続税対策・申告は必ず税理士へ相談!

この記事では分かりやすさを重視し、原則的な情報を紹介しましたが、アパートの関係する相続税評価は実際にはもう少し複雑です。

タイミングや方法によっては租税回避と認定される可能性もありますし、評価額の計算を間違えると正しく相続税を納付できないかもしれません。

このためアパートの関係する相続税対策・申告は、必ず相続に詳しい税理士へ相談してから判断するようにしてみてください。