借地権とは、建物の所有を目的とする地上権または土地の賃借権のことです。

土地の所有者に土地賃料を支払って、その土地を借りる権利をいいます。

そして、被相続人がこの借地権を所有している場合、それも相続税の課税対象となります。

今回はこの借地権の相続税評価について解説していきます。

借地権の種類

借地権とは、建物の所有を目的とする地上権または土地の賃借権(借地借家法2一)のことですが、実はいくつかの種類が存在します。

- 借地権(旧借地法、借地借家法(2から5までを除く))

- 定期借地権(借地借家法第22条)

- 事業用定期借地権等(借地借家法第23条)

- 建物譲渡特約付借地権(借地借家法第24条)

- 一時使用目的の借地権(借地借家法第25条)

これら借地権は、それぞれ相続税や贈与税の課税対象になります。

そして借地権を評価する場合には、権利の区分に応じて(1)を「借地権」、(2)から(5)を「定期借地権等」として評価します。

借地権の評価方法

借地権の価額は、借地権の目的となっている宅地が、権利の付着していない自用地(他人の権利の目的となっていない場合の土地で、いわゆる更地のこと)としての価額に、「借地権割合」を乗じて求めます。

この借地権割合は、借地事情が似ている地域ごとに定められており、路線価図や評価倍率表に表示されています。

路線価図や評価倍率表は、国税庁ホームページの「財産評価基準書 路線価図・評価倍率表」で閲覧できます。

定期借地権等の評価方法

定期借地権等の価額は原則として、課税時期において「借地権者に帰属する経済的利益およびその存続期間」を基として評定した価額によって評価します。

課税時期とは、相続または遺贈の場合は被相続人の死亡の日、贈与の場合は贈与により財産を取得した日とされます

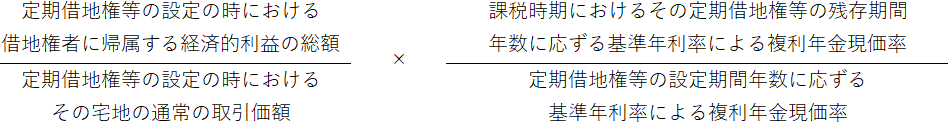

ただし、「定期借地権等の設定時」と「課税時期」とで、借地権者に帰属する経済的利益に変化がないような場合など、課税上弊害がない場合に限り、その定期借地権等の目的となっている宅地の課税時期における自用地としての価額に、次の算式により計算した数値を乗じて計算することができるとされています。

なお、定期借地権等の価額は、「定期借地権等の評価明細書」を使用して評価することもできます。

一時使用目的の借地権の評価方法

一時使用目的の借地権の価額は、通常の借地権の価額と同様に評価することは適当ではありません。(その借地権の所在する地域について定められた借地権割合を、自用地としての価額に乗じて評価するのは不適ということです)

そのため一時使用目的の借地権については、雑種地の賃借権の評価方法に準じて評価します。

雑種地の賃借権の価額は、原則として、その賃貸借契約の内容、利用の状況等を勘案して、次のように評価することができます。

地上権に準ずる権利として評価することが相当と認められる賃借権

雑種地の自用地としての価額 × 法定地上権割合と借地権割合とのいずれか低い割合

たとえば賃借権の登記がされているもの、設定の対価として権利金・一時金の支払のあるものや、堅固な構築物の所有を目的とするものなどが該当します

上記以外の賃借権

雑種地の自用地としての価額 × 法定地上権割合 × 1/2

法定地上権割合とは、その賃借権が地上権であるとした場合に適用される相続税法第23条に規定する割合をいいます。

参考:国税庁|借地権の評価

一時使用のための借地権の評価については、国税庁の質疑応答事例にも事例が掲載されています。(参考|一時使用のための借地権の評価)

甲は、建設現場に近接した土地について、工事事務所用の簡易建物の所有を目的とし、契約期間を2年とする土地の賃貸借契約を締結しています。

この場合の借地権についても、その借地権の目的となっている土地の自用地としての価額に借地権割合を乗じて計算した金額により評価するのでしょうか。

建設現場、博覧会場、一時的興行場等、その性質上一時的な事業に必要とされる臨時的な設備を所有することを目的とするいわゆる一時使用のための借地権については、存続期間及びその更新、建物買取請求、借地条件の変更、増改築などについて、借地借家法の適用がなく、期間の満了とともに消滅することとされており、他の法定更新される借地権に比較しその権利は著しく弱いということがいえます。

このような一時使用のための借地権の価額は、通常の借地権の価額と同様にその借地権の所在する地域について定められた借地権割合を自用地価額に乗じて評価することは適当でないので、雑種地の賃借権の評価方法に準じて評価します。

借地権にも「小規模宅地等の特例」が使えることがある

一定の土地については「小規模宅地等の特例」という特例制度があり、土地の相続税評価額を最大で80%減額することができる場合があります。

関連記事:相続時の「小規模宅地等の特例」とは?土地の評価額が最大80%減額される制度を税理士が解説

借地権についても、この小規模宅地等の特例を適用することができます。

借地権も、最大で相続税評価額が80%減額することができる可能性があるということです。

そのため借地権を評価する際には、小規模宅地等の特例が適用できるかどうかも確認してみてください。

借地権の関係する相続は税理士へ相談

ここまで紹介したとおり、借地権の相続税評価は単純ではありません。

「小規模宅地等の特例」が適用されるかどうか自分で判断することも難しいでしょう。

そのため借地権の関係する相続が発生した際は、相続税の申告が必要なのか不要なのか判断するためにも、念のため相続税に詳しい税理士へ相談してみてください。