相続が発生した際に必要となる手続きのひとつが「相続税の申告・納付」です。

しかし実は、身内が亡くなった時には、相続税だけではなく、準確定申告というものも必要となります。

この記事では、相続税の申告期限や準確定申告の期限について、具体例を交えてわかりやすく解説します。

相続税の申告納付期限

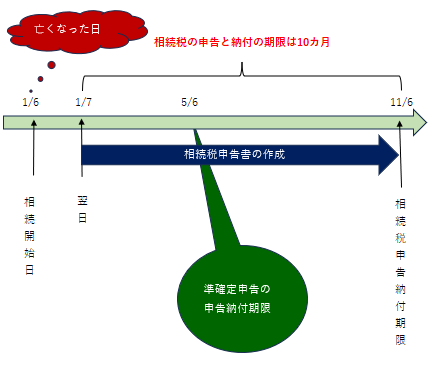

相続税の申告と納税は、相続の開始があったことを知った日(一般的には亡くなった日)の翌日から10か月以内に、被相続人(亡くなった人)の住所地を管轄する税務署へ行う必要があります。

たとえば1月6日に亡くなった方の相続税の申告納付期限は、11月6日です。

この期限までに、被相続人の住所地を管轄する税務署に申告書を提出し、相続税を納める必要があります。

関連記事:遺産分割協議に期限はない!ただし10か月以内の手続きが望ましい理由を行政書士が解説!

関連記事:相続税申告はどうすればいい?手続き方法や期限・税率を解説!【税理士監修】

準確定申告の申告納付期限

相続が発生した際に、相続税申告の他に気をつけなければならないのが準確定申告です。

年の中途で相続が発生した場合には、相続人が、被相続人の1月1日から亡くなった日までに確定した所得金額および税額を計算して、相続の開始があったことを知った日の翌日から4か月以内に、被相続人の納税地を管轄する税務署へ申告と納税をしなければなりません。

これを準確定申告といいます。

関連記事:準確定申告とは?必要な人や手続き方法、注意点を紹介【税理士監修】

身内が亡くなったときに必要な税務手続きの期限一覧

それでは身内が亡くなったときに必要な税務手続きの期限について、おさらいします。

例えば、1月6日に亡くなったケースで考えてみましょう。

相続税の申告納付期限は相続の開始があったことを知った日(一般的には亡くなった日)の翌日から10か月以内ですから、11月6日が期限です。

一方、準確定申告の申告納付期限は、相続の開始があったことを知った日の翌日から4か月以内ですから、5月6日が期限です。

相続税の10か月という期限は知っている方もいるでしょうが、準確定申告の4か月という期限は意外と盲点となっています。4か月はあっという間に過ぎてしまいますから、誰かが亡くなった場合には、なるべく早く税理士へ相談したほうが安心でしょう。