「相続税申告はみんな手続きが必要なの?」

「相続税申告はいつまでに必要なの?」

「相続税っていくらかかるの?」

「相続税の対策は生前にできるの?」

上記のような疑問や悩みを抱えている方がいるのではないでしょうか。

平成25年度税制改正において、相続税の最高税率の引き上げと基礎控除額の引き下げなど相続税の課税ベースが拡大されたことで、亡くなった方のうち約9.6%(令和4年分)が相続税が課税されているというデータを国税庁が公表しています。相続税は亡くなった方のうち約9.6%が課税されていますが、そもそも相続税申告が必要かどうかはご遺族の全ての方が必ず確認しなければなりません。

今回のコラムでは横浜で相続税手続きをサポートしている税理士として、相続税の知識について最低限おさえておくべきことをご説明しますので、ぜひ参考にしてください。

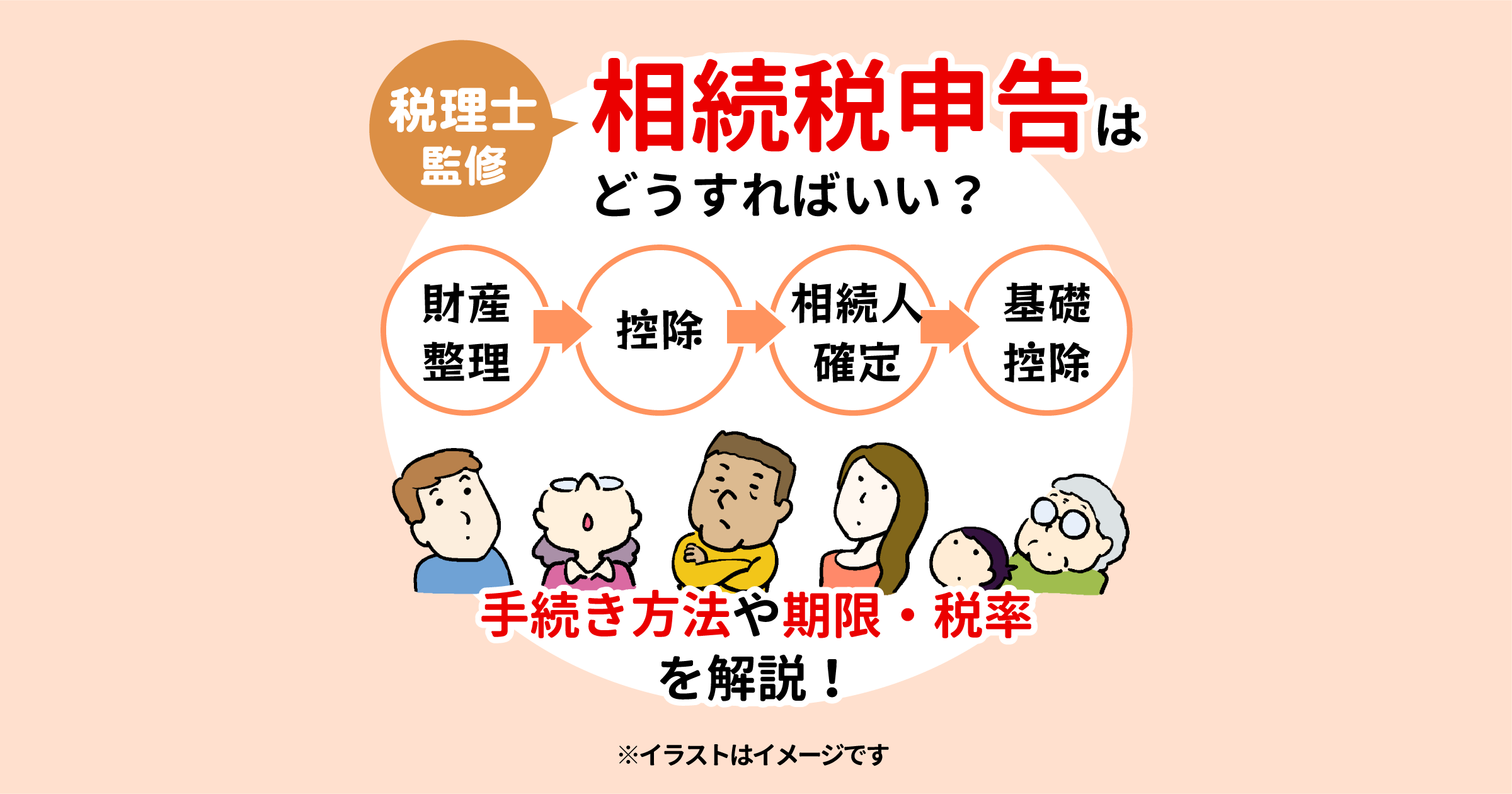

相続税申告の手続きの流れ

相続税申告の手続きの流れは、大まかにいうと次のとおりです。

- 相続財産を整理する

- 相続財産から控除できるものを整理する

- 相続人を確定する

- 基礎控除額を計算する

それぞれ詳しく解説します。

相続財産を整理する

相続財産の整理では、亡くなった方が遺した財産を把握するため、各種書類を取り寄せて相続財産の総額を調査する必要があります。

例えば、預貯金であれば銀行が発行する通帳や残高証明書を、不動産であれば登記事項証明書(登記簿謄本)や固定資産税納税通知書を取り寄せて調査します。

その他、相続財産の代表的なものは以下の通りです。

- 現金

- 株式

- 投資信託

- 自動車、バイク

- 家財、貴金属等

相続財産はプラスの財産(資産)だけではなく、マイナスの財産(負債)も含まれるので次に述べていきます。

相続財産から控除できるものを整理する

相続財産を計算する上で、上記1で述べたプラスの財産からマイナスの財産を差し引くことができる「債務控除」というものがあります。

例えば、債務控除できる代表的なものは以下の通りです。

- 住宅ローンなどの借入金

- 葬式費用

- 未払のクレジットカード利用分

- 未払の税金、水道光熱費、医療費

これらのようなものは「相続財産から差し引くことができるもの」=「相続税を減らす効果があるもの」なので、漏れのないようにピックアップしたいところです。

相続人の確定

続いて相続人を確定します。

亡くなった方の配偶者は常に相続人となり、配偶者以外の人は、次の順序で配偶者と一緒に相続人になります。

- 第1順位:亡くなった方の子ども。その子どもが既に死亡しているときは、その子どもの直系卑属(子どもや孫など)

- 第2順位:亡くなった方の直系尊属(父母や祖父母など)父母も祖父母もいるときは、亡くなった方により近い世代である父母の方を優先します。第2順位の人は、第1順位の人がいないときに相続人になります。

- 第3順位:亡くなった方の兄弟姉妹:その兄弟姉妹が既に死亡しているときは、その兄弟姉妹の子どもが相続人となります。第3順位の人は、第1順位、第2順位の人がいないときに相続人になります。

※この他に遺言があるかどうか確認も必要です。

基礎控除額を計算する

基礎控除額とは、マイナスの財産を差し引いた金額から更に控除することができる金額をいいます。

基礎控除額の計算方法は次のとおりです。(※法定相続人は上記3で述べた通りです。)

3,000万円 + 600万円×法定相続人の数=基礎控除額

基礎控除額を差し引いた金額が0円以下の場合には相続税申告義務が無くなるので非常に重要な計算の一つであります。

相続手続きの期限

相続税の手続きにはそれぞれ期限が定められているので詳しく説明します。

- 相続税の申告期限

- 準確定申告の期限

- 相続放棄の期限

相続税の申告期限

相続税の申告は、相続の開始があったことを知った日(一般的には亡くなった日)の翌日から10か月以内に、亡くなった人の住所地を管轄する税務署へ行う必要があります。

例えば、1月6日に死亡した場合にはその年の11月6日が申告期限になります。

なお、この期限が土曜日、日曜日、祝日などに当たるときは、これらの日の翌日が期限とみなされます。

関連記事:遺産分割協議に期限はない!ただし10か月以内の手続きが望ましい理由を行政書士が解説!

準確定申告の期限

準確定申告とは、年の中途で亡くなった方のその年の1/1から死亡した日までの所得税申告のことをいいます。

この準確定申告は、相続の開始があったことを知った日(一般的には亡くなった日)の翌日から4か月以内に行う必要があります。

相続放棄の期限

相続放棄は相続税とは少し分野が離れますが、相続の手続きをする上で期限をむかえるのが早いものです。

例えば、亡くなった方に多額の借金があった場合などに有効かと思います。

相続の開始があったことを知った日(一般的には亡くなった日)から3カ月以内と期限が定められていますので、相続放棄する場合は期限に注意が必要です。

関連記事:相続放棄ができなくなる行為とは?法定単純承認について行政書士が解説!

相続税はいくらかかる?

さて、相続税はいくらかかるのでしょうか。

税率を確認し、計算例を用いて実際に計算してみましょう。

相続税の税率

相続税の税率(速算表)は以下の表の通りとなっています。

相続税の税率も所得税のように累進課税(課税対象額が増えるほど税率が上がること)が採用されています。

| 法定相続分に応ずる取得金額 | 税率 | 控除額 |

|---|---|---|

| 1,000万円以下 | 10% | - |

| 1,000万円超から3,000万円以下 | 15% | 50万円 |

| 3,000万円超から5,000万円以下 | 20% | 200万円 |

| 5,000万円超から1億円以下 | 30% | 700万円 |

| 1億円超から2億円以下 | 40% | 1,700万円 |

| 2億円超から3億円以下 | 45% | 2,700万円 |

| 3億円超から6億円以下 | 50% | 4,200万円 |

| 6億円超 | 55% | 7,200万円 |

相続税の計算例

実際に相続税を計算してみましょう。

例えば、法定相続人が妻と子ども2人である場合、法定相続分は妻2分の1、子4分の1、子4分の1となります。

基礎控除額差引後の課税遺産総額が1億円とすると、法定相続分に応じた取得金額は、妻が5,000万円、子どもが2,500万円ずつとなります。

これらの法定相続分に応じた取得金額を相続税の速算表に当てはめると、算出税額は次のとおり計算されます。

- 法定相続分に応ずる取得金額(妻) 5,000万円×20%ー200万円=800万円

- 法定相続分に応ずる取得金額(子) 2,500万円×15%ー50万円=325万円

- 法定相続分に応ずる取得金額(子) 2,500万円×15%ー50万円=325万円

算出された税額を合計すると相続税の総額は1,450万円になります。

※各相続人が納めるべき相続税は、相続税の総額を、各相続人が実際に取得した財産の割合で乗じた金額となります。

相続税申告で適用できる特例や軽減

相続税申告で適用できる特例や軽減は多数ありますが、今回は代表的なものを2つ挙げます。

- 小規模宅地等の特例

- 配偶者の税額の軽減

今回、特例と軽減を1つずつ紹介しますが、いずれも相続税申告をすることによって適用できる制度ですので注意が必要です。(申告しなければ、適用されません。)

小規模宅地等の特例

小規模宅地等の特例とは、亡くなった方の事業や居住用に供されていた土地を、一定の要件を満たした人が相続したときに、土地の評価額を50~80%減額する制度をいいます(面積制限あり)。

一般的に土地は高額な財産の一つです。この小規模宅地等の特例を適用すれば、相続税を大きく減額できる可能性がありますので、適用することができるか必ず確認すべき制度です。

配偶者の税額の軽減

配偶者の税額の軽減とは、亡くなった方の配偶者が取得した相続財産のうち、「1億6千万円」と「配偶者の法定相続分相当額」のいずれか多い金額までは配偶者に相続税はかからないという制度です。

例えば、夫が亡くなって、妻と子どもが10億円の財産を相続するケースで考えてみます。

妻の法定相続分は5億円(10億円×1/2)になりますので、仮に妻が法定相続分通りに5億円を相続したとしても、法定相続分の範囲内のため、妻には相続税はかからないことになります。

相続税の生前対策

相続税を減らすために生前対策する方法は、その方の財産状況・家族構成などによって変わりますが、今回は贈与のうち代表的なものを2つ挙げます。

- 暦年贈与

- 相続時精算課税

暦年贈与

贈与税は、その年の1月1日から12月31日までの1年間に贈与を受けた財産の価額の合計額が、基礎控除額の110万円以下である場合は課税されません。

この110万円までは贈与税がかからない仕組みを利用して贈与を行っていく方法を暦年贈与といいます。

なお、相続開始前3年間(2024年1月1日以降は段階的に7年間)に行われた相続人への贈与は、相続税の課税対象となりますので注意が必要です。

生前贈与についての詳細は別の記事で書かせていただきます。

相続時精算課税

相続時精算課税とは、60歳以上の父母または祖父母などから、18歳以上の子または孫などに対し、財産を贈与した場合において選択できる贈与税の制度です。

贈与時には一定額まで贈与税が課税されず、相続の際に、その贈与時の価額で相続財産に加算されて相続税の計算が行われます。

また、贈与時に一定額を超えて贈与税が課税された場合は、相続税から控除することが可能です。

今後値上がりが予想される財産などを贈与するには特に有効な制度といえます。

贈与時における具体的な贈与税の計算方法は、その贈与者から1年間に受けた贈与の額の合計額から基礎控除額(110万円)を控除し、特別控除額(2,500万円。前年以前に既にこの特別控除額を控除している場合は残額)を控除した後の金額に20%の税率を乗じて計算します。

実際に贈与時の計算をしてみましょう。

【現金5,000万円を相続時精算課税を選択して一括で贈与した場合】

{(現金贈与5,000万円ー基礎控除110万円)ー特別控除額2,500万円}×20%=478万円

なお、この制度は贈与者ごとに選択できますが、一度選択すると、その選択した年分以降のその贈与者から受けるすべての贈与について、この制度が適用されますので注意が必要です。

相続時精算課税の詳細は別の記事で書かせていただきます。

税理士へ依頼することのメリット

さて、相続税申告書の作成は必ずしも税理士に依頼しなくても問題ありません。相続人が自ら作成して税務署へ提出することができます。

しかし税理士へ依頼することのメリットとしては、次のような点が挙げられます。

- 法令に正しく従って申告できる

- 節税対策も相談できる

- 二次相続対策にもなる

それぞれ詳しく見ていきましょう。

法令に正しく従って申告できる

相続税の申告書を作成するには最新の法令に則って作成しなければならず、ご自身で調べて作成するには相当な時間を要すると考えられます。

また、仮にその自ら作成した相続税申告書が間違っていた場合は修正申告などが必要になり、ケースによってはペナルティを課されることもあります。

相続税に詳しい税理士に相談すれば、法令に正しく従って申告できるため、この点が最大のメリットだといえるでしょう。

節税対策も相談できる

今回の記事でも書きました「小規模宅地等の特例」や「配偶者の税額の軽減」など、相続税を計算する上で相続税を減額する効果があるものが他にも多数あります。

このような制度を知らずに相続税の申告をしてしまうと、多額な相続税を納税してしまうことになりかねません。

相続税に詳しい税理士に依頼すれば、こういった制度を利用した対策を行い、相続税申告ができるかと思います。

二次相続対策にもなる

「二次相続」という言葉をご存知でしょうか。

父、母、子という家族を例に考えてみます。はじめに父が亡くなって母と子が財産を相続します。これを一次相続といいます。次に母が亡くなり、子がその財産を相続します。これを二次相続といいます。

二次相続では両親の財産が子に引き継がれることになります。一次相続で相続税額が最少になる遺産分割を行なったとしても、二次相続も合わせて考えた場合には、かえって税負担額が大きくなってしまうことも考えられます。

相続税に詳しい税理士に依頼すれば、二次相続までを考えた遺産分割等のアドバイスをしてくれるかと思います。

相続税申告は税理士へ相談

この記事で見てきたように、相続税申告のルールは複雑です。

ご自身で計算・申告するには多大な労力が必要となり、正しく申告できているとも限りません。

遺産分割協議書の作成、遺言書の作成など相続手続きはぜひ行政書士へ、相続税申告はぜひ税理士へご相談ください。

もし、ご相続手続きや相続税申告でお困りのことがありましたら、遠慮なく当事務所までご連絡ください。安心できる税理士もご紹介できます。