令和5年度(2023年)の税制改正で贈与税が大きく改正されました。

今回のコラムでは贈与税の税制改正で大きく改正された暦年課税について詳しく解説しますので、ぜひ参考にしてみてください。

暦年課税とは

「暦年課税」とは贈与税の課税方式のひとつであり、個人が1/1から12/31までの1年間にもらった財産の合計額に対して課税されることをいいます。

対象となる財産は現金、預貯金のほかに株式や不動産などその他一定の財産が含まれます。

暦年課税の基礎控除

暦年課税の特徴の一つで”基礎控除”と呼ばれるものがあり、財産の合計額から年間110万円を差し引くことができます。これに贈与税率を掛けて贈与税を計算します。よって年間110万円までは贈与税がかかりません。

生前贈与の加算期間

この暦年課税を用いて贈与を行った場合でも、相続開始前3年以内の贈与については、贈与時の価額で相続税の課税価格に加算されます。

生前贈与の加算は、原則として相続・遺贈によって財産を取得した人に限定されているので、これら以外の人が、被相続人から生前に贈与を受けていた場合には加算対象になりません。

なお、ここで特に気をつけたいケースは、孫に贈与したケースです。

相続人となる子(孫の親)が被相続人よりも先に亡くなっていて孫が相続人として財産を取得する場合や、孫が遺言により財産を取得する場合・死亡保険金を受け取る場合等には、その孫も生前贈与の加算の対象となってしまうので注意が必要です。

税制改正により生前贈与の加算期間が7年以内に延長

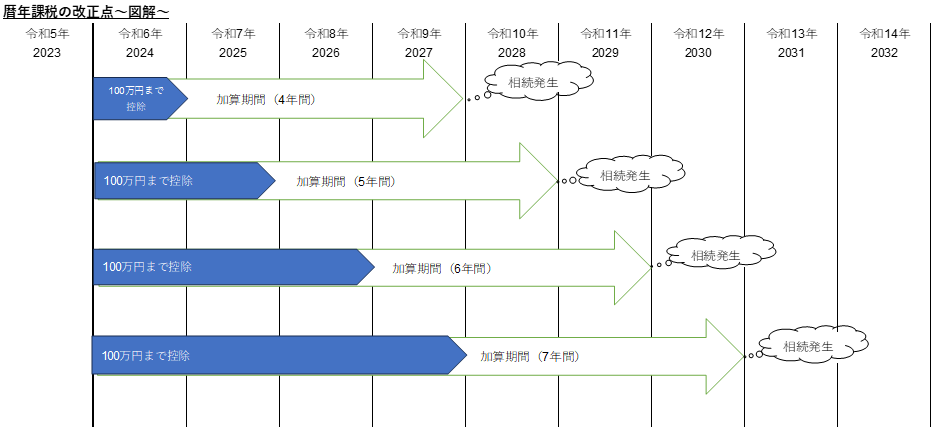

それでは令和5年度(2023年)の税制改正における、暦年課税の改正点について解説させていただきます。

令和6年(2024年)1月1日以後の贈与から、生前贈与の加算期間が、相続開始前3年以内から7年以内に延長されました。

これは令和6年(2024年)からすぐに影響を受けるものではなく、実質的には令和9年(2027年)1月1日以降に発生した相続から段階的に加算期間が延長されることになります。

生前贈与の加算期間の改正によって、延長された期間に贈与により取得した財産については、その財産の価額の合計額から総額100万円を控除するという緩和措置が設けられました。

図にすると以下のようになります。

※令和13年(2031年)1月1日以降の相続から加算期間が7年間になります。

生前贈与の加算計算例

生前贈与の加算について、例題を見ていきます。

父が、令和10年4月1日に亡くなり、被相続人の子である長男と次男は相続により財産を取得しました。

長男と次男が父から生前に贈与(暦年課税)により取得していた財産の価額は次のとおりです。これらの財産の価額は父の相続財産にどのように加算されますか。

お尋ねの場合、相続開始日が令和10年4月1日のため、加算対象期間は令和6年1月1日から相続開始日までの間となります。

したがって、②から⑤までの贈与により取得した財産の価額が相続税の課税価格に加算されます。

上記の図解でいう加算対象期間が5年間に該当します。

なお、この加算の対象となる財産のうち相続開始前3年以内の贈与により取得した財産以外の財産については、その財産の価額の合計額から100万円を控除した残額が相続税の課税価格に加算されます。

したがって、各人の相続税の課税価格に加算される贈与により取得した財産の価額は、次のとおりです。

また、①の贈与により取得した財産の価額については、令和5年12月31日以前の贈与のため、相続税の課税価格に加算されません。

相続時精算課税と暦年課税の違い

相続時精算課税という制度も令和5年(2023年)の税制改正により、内容は大きく変わっています。

関連記事:相続時精算課税制度とは?令和5年(2023年)の改正とあわせて解説【税理士監修】

当該制度は別の記事で詳しく解説させていただきますので、今回の記事では暦年課税と相続時精算課税でポイントとなるところを比較していきます。

| 比較項目 | 暦年課税 | 相続時精算課税 |

|---|---|---|

| 贈与者(あげる人) | 誰でもOK | 60歳以上の父母や祖父母 |

| 受贈者(もらう人) | 誰でもOK | 18歳以上の直系卑属である推定相続人や孫 |

| 基礎控除 | 年間110万円 | 年間110万円 |

| 生前贈与の加算対象 | 3年間→7年間 年間110万円以下も加算対象 | 過去の贈与すべて 年間110万円以下は加算不要 |

| 贈与税申告 | 年間110万円超:申告必要 年間110万円以下:申告不要 | 年間110万円超:申告必要 年間110万円以下:申告不要 |

| 特別控除 | なし | 贈与をする人ごとに累計2,500万円 |

| 税率 | 超過累進税率10%~55% | 一律20% |

| 税務署への届出 | 必要なし | 必要 ※最初に贈与を受けた年の翌年3/15まで |

| 贈与税額控除 | 還付なし | 還付あり |

| 暦年課税→相続時精算課税への変更 | ○ | – |

| 相続時精算課税→暦年課税への変更 | × | × |

相続時精算課税は一度選択すると暦年課税に戻ることはできませんので、相続時精算課税を検討している方は必ず専門家である税理士に相談することを推奨いたします。

暦年課税の注意点

暦年課税を効果的に利用するために注意すべき事項を解説させていただきます。

- 定期贈与

- 名義預金

定期贈与

定期贈与とは毎年一定の金額を贈与することがあらかじめ決まっている贈与のことです。

暦年課税の基礎控除110万円を利用して、例えば500万円を100万円ずつにわけて毎年贈与するという取り決めをおこない、生前贈与をおこなった場合は定期贈与となります。

定期贈与と認定されると500万円から基礎控除110万円を控除した金額に対して贈与税が課税されますので、注意が必要です。

名義預金

名義預金とは、亡くなった人の名義ではないものの、亡くなった人の財産とみなされる預金のことをいいます。

配偶者、子供、孫などの家族名義で開設した預金口座に、亡くなった人が生前にお金を預ける行為をいう場合もあります。

たとえば亡くなった祖父が、孫名義の預金口座に暦年課税の基礎控除の範囲内である毎年100万円を入金していた場合では、口座の名義は孫ですが、実態として祖父が自分の財産を預け入れしていたことになります。

これを相続財産に含めずに相続税申告を行った場合、孫の名義であっても祖父の相続財産とみなされ、追徴課税となる可能性があります。

名義預金に該当するか否かは、その状況を総合的に勘案して判断されると考えられます。

たとえば、以下の問いの回答が全て「はい」であれば、名義預金ではなく贈与として取り扱われる可能性が高いと考えられます。

- 贈与の事実を受贈者が認識していたか(贈与契約書などがあるか)

- 受贈者名義の預金通帳、キャッシュカード、印鑑等をその受贈者が管理していたか

- 受贈者が実際にその口座から自由に引き出しを行っていたか

関連記事:名義預金とは?注意点や対策方法を解説!

相続税申告は税理士へ相談

この記事で見てきたように、贈与税のルールは複雑です。

ご自身で判断・計算して申告するには多大な労力が必要となり、正しく申告できているとも限りません。

贈与税・相続税申告については自分だけで判断するのではなく、税理士へ相談することをおすすめします。

横浜市の長岡行政書士事務所も、信頼できる税理士事務所と提携しています。

相続手続きに伴い税金関係の不安がある場合には、安心して相談できる税理士を紹介するため、ご安心ください。