「普通養子縁組をした子が居るが、相続人にはなれるのか。」

「相続において、普通養子縁組の子と実子の違いはあるの?」

「今から普通養子縁組を行う予定だ。相続時に知っておくべき注意点はある?」

普通養子縁組とは、血縁関係にない方を親子関係にするためのしくみです。

法定相続人には配偶者および第1順位~第3順位までの血縁関係のある方、つまり子どもも該当しますが、血縁関係ではない普通養子縁組の子は相続時にどのように扱うのでしょうか。

この記事では、相続時の普通養子縁組の子について、相続権の有無や注意点を行政書士が詳しく紹介します。

普通養子縁組とは

普通養子縁組とは、実の親とは別に、法律上の親子関係を作り出すものです。

たとえば、よくあるケースとして、会社の後継者に実子を検討していたものの、子が居ない・子は居るが跡は継がなかったなどの理由で、従業員や遠縁の子を普通養子縁組することが挙げられます。

また、相続税対策として、自分の孫を養子にすることも珍しくはありません。

普通養子縁組を結んだ子にも相続権はある

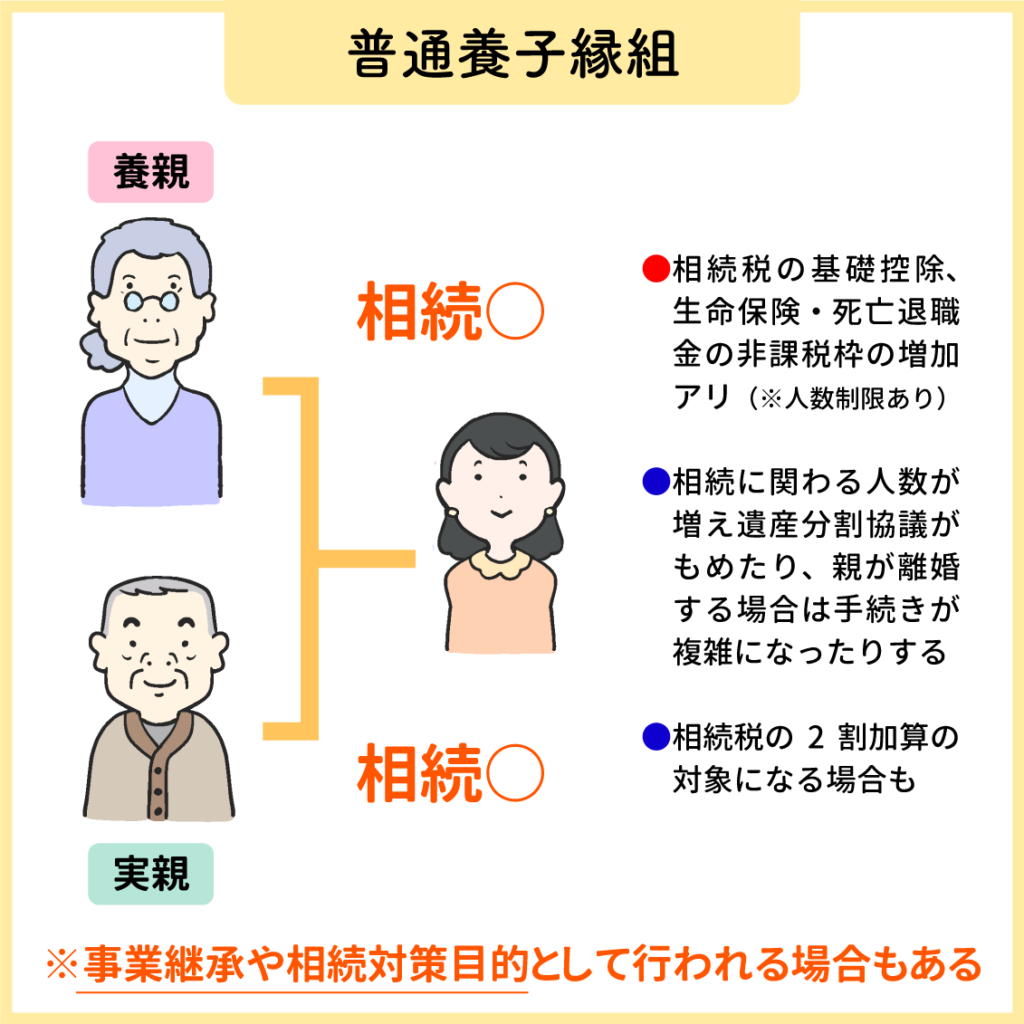

普通養子縁組における相続権は、血縁である実子と同様に発生します。

その一方で、普通養子縁組を結んだ子は、実の親の相続権も有することも特徴です

つまり普通養子縁組を結んだ場合、実の親が亡くなった時の相続人になることとあわせて、養子縁組上の親(養親)が亡くなった時の相続人にもなるということです。

「普通養子縁組」と「特別養子縁組」の違い

養子縁組には2つのしくみがあり、今回紹介している「普通養子縁組」とは別に、「特別養子縁組」も存在します。

特別養子縁組では、実の親との親子関係は養親との親子関係をつくる段階で「断絶」します。

つまり、普通養子縁組とは異なり、特別養子縁組では実親が亡くなった時の相続権は無くなります。もちろん特別養子縁組を結べば、養親の相続人になることは可能です。

反対に考えると、特別養子縁組を結んだ子が先に亡くなった場合、養親は相続人になれます。しかし実親は、特別養子縁組後に相続人になることはできません。

普通養子縁組が相続にもたらすメリット

相続対策として行われることも多い普通養子縁組ですが、相続にもたらすメリットにはどのような点が挙げられるでしょうか。

代表例は次のとおりです。

- 相続税の基礎控除額が増える

- 相続税の税率が下がる

- 生命保険金・死亡退職金の非課税枠が増える

それぞれ詳しく見ていきましょう。

相続税の基礎控除額が増える

相続税の基礎控除は、相続人の人数によって算出します。

■相続税の基礎控除 3,000万円+(600万円×法定相続人の数)

つまり、普通養子縁組によって相続人が増えると、基礎控除が受けられる額は増えます。

相続税の税率が下がる

相続税の計算では、遺産の金額から基礎控除額を差し引いた金額を法定相続分で分け、その額に税率をかけるとされています。法定相続分に応じた取得金額ごとの税率はそれぞれ次のとおりです。

| 法定相続分に応じた取得金額 | 税率 | 控除額 |

| 1,000万円以下 | 10% | 0円 |

| 3,000万円以下 | 15% | 50万円 |

| 5,000万円以下 | 20% | 200万円 |

| 1億円以下 | 30% | 700万円 |

| 2億円以下 | 40% | 1,700万円 |

| 3億円以下 | 45% | 2,700万円 |

| 6億円以下 | 50% | 4,200万円 |

| 6億円超 | 55% | 7,200万円 |

法定相続人が多くなればなるほど、一人当たりの法定相続分に応じた取得金額は少なくなるため、相続税率は下がります。

生命保険金・死亡退職金の非課税枠が増える

また、生命保険の非課税枠は「500万円+法定相続人の数」とされているため、養子によって法定相続人が増えれば、非課税枠が増えることになります。

さらに死亡退職金の非課税枠も「500万円×法定相続人数」のため、法定相続人の数が増えることによる節税効果は非常に大きいといえるでしょう。

普通養子縁組が相続にもたらすデメリット

相続面にメリットをもたらす普通養子縁組ですが、デメリットもあります。詳しくは以下です。

- 相続人が増えることで遺産分割協議が揉める可能性がある

- 相続税の2割加算が適用される

- 離婚時にトラブルが起きやすい

相続人が増えることで遺産分割協議が揉める可能性がある

相続人が増えると、税務上のメリットはありますが、財産をその分多くの人数で分割する可能性があるため、相続人間で揉めてしまうおそれがあります。

遺言書が無い場合は遺産分割協議を行う必要があるため、実子と養子の間で激しいバトルに発展するおそれがあるのです。

相続税の2割加算が適用される

相続税には「2割加算」と呼ばれるしくみがあります。

養子は一親等に数えられますが、被相続人の養子となっている被相続人の孫の場合は、代襲相続等で孫自身が相続人となっているときを除き、養子縁組をしても相続税の2割加算対象となります。

遺産を孫に承継させるために養子縁組をすることはよく見かけられますが、税制上の注意点があると知っておきましょう。

離婚時にトラブルが起きやすい

結婚のタイミングで養子縁組をする人は少なくありません。婿養子となる方も多いでしょう。

円満な夫婦・家庭関係では養子にはメリットがありますが、離婚することになったら、通常の離婚手続きだけではなく、養子縁組の解消も必要となるためトラブルが起きやすくなります。

離婚手続きだけでは養子解消にはならないため、手続きも複雑であると知っておきましょう。

普通養子縁組で相続対策するときの注意点

相続対策や事業継承などを目的に「普通養子縁組」を行う方は多いですが、いくつか注意点も存在します。

- 養子の数には制約がある

- 家族間での話し合いの後に養子縁組すべき

- 遺言書も用意しておく

養子の数には制約がある

法定相続人数が増えるとメリットがありますが、相続税の計算上では養子で無限に相続人が増やせないように、制限が設けられています。

なお、相続税法上で「相続人として認められない」だけで、民法上は数に制限はございません。

| 相続税法上法定相続人に認められる養子数 | |

| 実子がいない場合 | 2人まで |

| 実子がいる場合 | 1人のみ |

家族間での話し合いの後に養子縁組をすべき

普通養子縁組は、結婚や事業承継を見据えたタイミングなどでよく行われる手続きです。特に、親族の中で事業などを承継してきた歴史があると、普通養子縁組に対する抵抗感は低いでしょう。

しかし、相続対策を目的に行う場合は「法定相続人数が増えるデメリット」をしっかりと把握しておく必要があります。

税制上のメリットはあっても、遺産分割協議が難航してしまうなら、円満な相続とは言い難いでしょう。また、結婚のタイミングで行う養子縁組には、離婚する場合のデメリットも把握しておくべきです。

誰を、どのタイミングで普通養子縁組するのか、しっかりと家族間で話し合った上で決めることが大切です。

遺言書も用意しておく

養子縁組時には円満な家族関係であっても、相続が開始された後に、実子と養子の間で遺産相続バトルが始まってしまうことは、決して少なくありません。

特に財産額が多かったり、複雑な事業承継が絡んでいる場合は、遺産分割協議が難航しやすくなります。

そこで、円満な相続を目指すためには、遺言書の作成がおすすめです。

養子に遺したい財産、実子に遺したい財産を遺言書で示すことで、遺産分割協議は不要となり、スムーズな相続が実現できます。

遺言書があると、誰がどの財産を、いくら相続するのか示すことができるため、さまざまな相続手続きがスムーズになります。

たとえば、財産をきちんと財産目録として作っておくことで、相続人がやるべき「財産の調査」が簡素化されます。

また、債務がある場合は、どこにいくらあるのか、きちんと遺しておくと、債務の承継に驚かなくてもよくなります。

相続が始まると、事業承継や退職手続き、相続税申告や相続登記など、やらなければいけない手続きが多く、被相続人によっても必要な手続きが異なります。

家族が相続時に迷走しないためにも、相続手続きのロードマップとして遺言書を作ることがおすすめです。

横浜市の長岡行政書士事務所では、養子が関係する遺言書作成もサポートしているため、ぜひ一度ご相談ください。

普通養子縁組の関係する相続は行政書士へ相談

今回の記事では、普通養子縁組について仕組みや、相続時に知っておきたい注意点などを詳しく解説しました。普通養子縁組は相続対策に利用されることが多く、法定相続人が増えることで享受できるメリットがあります。

その一方で、離婚時や遺産分割協議時などにはトラブルも起きやすいため、養子を検討する際には慎重に決めることがおすすめです。

普通養子縁組後は、円満な相続のためにも作成メリットが大きい「遺言書の作成」を検討しましょう。

相続、遺言書の作成やご相談は、横浜市を中心に相続問題に寄り添う長岡行政書士事務所におまかせください。

遺言書の作成はもちろん、相続手続きまで一貫して対応しています。相続税についても提携している税理士事務所を紹介するため、ご安心ください。